Ter um pedido de cartão ou financiamento negado é frustrante. Se você está passando por isso, o motivo provável é a sua pontuação nos birôs de crédito (Serasa, Boa Vista, SPC). Felizmente, saber como aumentar seu Score de Crédito rapidamente é uma questão de estratégia, não de sorte.

O Score é uma “nota de reputação” que vai de 0 a 1000. Quanto maior a nota, menor o risco para o banco e menores os juros para você. Embora não exista um “botão mágico”, existem ações táticas que aceleram sua recuperação.

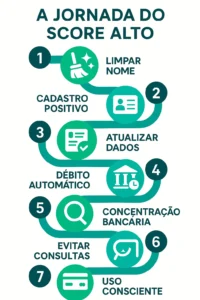

Neste artigo, transformamos a complexidade dos algoritmos bancários em um plano de ação direto. Você verá exatamente 7 passos comprovados que, se seguidos na ordem correta, vão destravar seu poder de compra. Continue lendo e comece a subir sua nota hoje mesmo.

Entendendo a Matemática do Score

Antes de iniciar os passos, é vital entender o terreno onde estamos pisando. Com o Novo Cadastro Positivo, o peso das suas ações mudou. Hoje, pagar em dia vale muito mais do que apenas “não dever”.

A pontuação é, basicamente, dividida assim:

55%: Pagamento de contas em dia (Cadastro Positivo).

33%: Histórico de dívidas negativadas.

6%: Consultas ao CPF (pedidos de crédito).

6%: Tempo de relacionamento e dados cadastrais.

Sabendo disso, vamos ao plano prático para atacar cada um desses pontos.

Os 7 Passos para Aumentar o Score

Siga este roteiro rigorosamente para ver resultados nas próximas semanas. Cada etapa funciona como um degrau para reconstruir sua reputação financeira e garantir a aprovação que você precisa.

1. Limpe seu nome e renegocie dívidas antigas

Não existe atalho: é impossível ter score alto com o “nome sujo”. A negativação é o fator que mais derruba sua nota, representando cerca de um terço da sua pontuação total.

Ação: Acesse os feirões “Limpa Nome” da Serasa Consumidor ou Boa Vista. Muitas empresas oferecem até 90% de desconto para quitar débitos antigos. Ao pagar a primeira parcela do acordo, a empresa tem por lei 5 dias úteis para retirar a negativação do seu CPF.

Dica Profissional: Algumas dívidas bancárias não aparecem nos birôs comuns. Consulte gratuitamente o Registrato do Banco Central para garantir que não há pendências financeiras ocultas (SCR) impedindo seu crédito.

2. Ative o Cadastro Positivo imediatamente

Este é o passo mais impactante de todos na atualidade. Antigamente, os birôs de crédito só registravam se você deixava de pagar (o cadastro negativo). Agora, com o Cadastro Positivo, eles registram que você paga em dia.

Ação: Verifique se ele está ativo em todos os birôs (Serasa, Boa Vista, SPC, Quod). Sem isso, seus bons pagamentos de luz, água e faturas não contam pontos a seu favor.

3. Mantenha seus dados sempre atualizados

Parece um detalhe simples, mas dados desatualizados geram insegurança nos sistemas bancários. Se o banco tenta validar seu endereço ou telefone e não consegue, sua nota cai por “risco de fraude” ou inconsistência cadastral.

Ação: Entre no site dos birôs de crédito e atualize endereço, e-mail e telefone. Mantenha essas informações alinhadas exatamente com o que você informa ao abrir uma conta em banco.

4. Use o Débito Automático a seu favor

Esquecer de pagar uma conta por um dia, mesmo que você tenha dinheiro sobrando, gera uma mancha no seu histórico de pagamentos. A regularidade é a chave de como aumentar seu Score de Crédito rapidamente.

Ação: Coloque contas de consumo fixas (energia, internet, gás) em débito automático. Isso garante a pontualidade perfeita que o algoritmo adora e elimina o risco de esquecimento.

5. Concentre seu relacionamento bancário

Ter contas abertas em 10 bancos digitais diferentes, mas não movimentar nenhuma com consistência, é ruim para o seu perfil. O sistema entende que você é um cliente “volátil” e sem raízes financeiras.

Ação: Escolha um ou dois bancos principais. Concentre o recebimento do seu salário e pagamentos neles. O “tempo de relacionamento” e a movimentação financeira sólida em uma única instituição ajudam a construir confiança interna.

6. Evite muitas consultas ao CPF (Hard Enquiries)

Cada vez que você solicita um cartão de crédito e é negado, o banco faz uma consulta ao seu CPF. Muitas consultas em um curto período sinalizam “desespero financeiro” para o mercado, derrubando sua nota temporariamente.

Ação: Se seu crédito foi negado, pare imediatamente. Espere pelo menos 3 meses antes de tentar uma nova solicitação. Preserve seu CPF de consultas excessivas para não parecer um cliente de alto risco.

7. Utilize o limite do cartão com inteligência

Não usar o cartão de crédito pode ser tão prejudicial quanto usar demais, pois o banco fica sem dados sobre como você lida com faturas. O segredo é o equilíbrio.

Ação: Use o cartão mensalmente, mas tente não estourar o limite. O ideal é utilizar entre 30% e 50% do seu limite total. Pagar a fatura integralmente e em dia é, sem dúvida, o sinal mais forte de bom pagador que existe.

CPF na Nota aumenta o Score?

Não se engane. Colocar o CPF na nota fiscal ajuda no combate à sonegação fiscal e em programas estaduais de sorteio, mas não influencia diretamente o Score de Crédito. O que conta são as contas (boletos/faturas) pagas vinculadas ao seu CPF, e não as compras de supermercado.

Quanto tempo demora para o Score subir?

Essa é a pergunta de um milhão de reais. Ao aplicar os 7 passos comprovados acima, o resultado não é instantâneo, mas é progressivo.

1 a 7 dias: Após pagar dívidas negativadas e limpar o nome.

30 a 60 dias: O sistema começa a processar seus pagamentos em dia via Cadastro Positivo.

3 a 6 meses: Consolidação de um Score alto e estável.

Cuidado com Golpes: Ninguém pode aumentar seu score manualmente mediante pagamento. Se prometerem isso, é fraude. A única forma é mudando o comportamento financeiro seguindo os passos acima.

Conclusão

Saber como aumentar seu Score de Crédito rapidamente exige disciplina para seguir um método. Ao aplicar os 7 passos — desde a limpeza do nome até a gestão inteligente das consultas ao CPF — você deixa de ser um “risco” para os bancos e passa a ser um cliente desejado.

Lembre-se: o Score é uma fotografia do seu momento financeiro. Mude o comportamento, e a fotografia mudará.

Comece agora pelo Passo 1: Consulte seu CPF e veja se há pendências para resolver!

FAQ Como aumentar seu Score de Crédito

1. Qual dos 7 passos é o mais importante?

O passo mais crítico é o Passo 1 (Limpar o Nome), pois a negativação bloqueia o crescimento do score. Em seguida, o Passo 2 (Cadastro Positivo) é o que tem maior peso na pontuação (cerca de 55%).

2. Pagar adiantado ajuda a subir o Score mais rápido?

Tecnicamente, pagar no dia do vencimento já é excelente. Pagar adiantado garante que você não esqueça, mas para o algoritmo, o peso de “pago em dia” e “pago adiantado” é praticamente o mesmo. O importante é nunca atrasar.

3. Por que meu score caiu mesmo pagando tudo em dia?

Isso pode acontecer se você pediu muito crédito recentemente (Passo 6: Hard Enquiries) ou se foi avalista de alguém que não pagou. Além disso, mudanças nos critérios dos birôs podem causar oscilações naturais.

4. Cancelar cartões antigos é bom ou ruim?

Pode ser ruim. O tempo de relacionamento conta pontos. Se você tem um cartão antigo sem anuidade, mantê-lo ativo (mesmo usando pouco) ajuda a compor a idade média do seu histórico de crédito.

5. É possível chegar a 1000 pontos?

É possível, mas muito difícil e raro. Scores acima de 750 ou 800 já são considerados “Excelente” e garantem as melhores taxas de juros do mercado. Não fique obcecado pelo número 1000.

Você já aplicou os passos e conseguiu crédito?

Agora que seu Score vai subir, o próximo desafio é não cair em armadilhas bancárias. Você sabe se os juros que o banco te ofereceu são justos?

Não contrate nada sem antes conferir nosso guia técnico.LEIA AGORA: Como Calcular o CET na Prática e não ser enganado pelos bancos

Formado em Contabilidade e especialista em Finanças. Apaixonado por descomplicar temas complexos, oferece insights práticos e confiáveis sobre gestão financeira e planejamento tributário. Seu blog é uma referência para quem busca clareza no mundo das finanças.